7 月 16 日,国家发改委等 13 部门联合印发了《加快完善市场主体退出制度改革方案》,提出研究建立个人破产制度,下半年有望在个别地区启动试点。企业破产的现象并不少见,但个人破产对于很多人而言是完全陌生的概念,自然人也能破产吗?申请个人破产是不是意味着欠债不用还了?

网友们都玩坏了

“股民能优先申请吗?”

“为房价暴跌做准备”

所以,这是第二种去杠杆方法?

什么是个人破产?

并不是所有的资不抵债都能称之为破产,在企业破产流程中,需要由债务人或债权人向法院提出申请,由法院宣告破产并对企业资产进行清算、分配,按如下顺序清偿:

类似地,个人申请破产后,名下的资产也要交由法院进行清算。由于我国还没有出台具体的制度,我们以美国和香港的情况作为参考,申请破产的个人通常可保留生活必需品,如最基本的生活费,甚至是自己的房子,而在资产处置方面,美国有两种方案:

走完破产程序后,债务人未能偿还的债务可免除,但税款、政府发放的学生贷款等欠国家的钱还是要继续还的。在香港,破产人除了将剩余资产用于偿还债务外,还要经历 4 年或 5 年破产期,期间的全部收入除必要日常开支外应交付给受托人用于偿还债务。破产解除令解除后,债务人可以据此免除之前全部债务,但不包括因违规或犯罪行为导致的罚款。简单来说,有了个人破产制度后,债务人不仅要变卖所有可用资产用于还债,而且未来 3、5 年内还要继续用收入还债,这对债权人维护自己合法权益是一大利好。

举例:

提到个人破产,大家最熟悉的可能就是香港艺人钟镇涛了,曾经的温拿五虎之一,因为投资失败又娶了个败家媳妇,个人债务很快累积超过2亿港元,2002年7月,他向法庭申请破产,同年10月法庭颁布破产令,于2006年10月17日届满。

在破产的4年中,钟镇涛名下没有房子、没有车子,不能自费出国旅游,也不能买名牌,甚至连两个孩子的教育经费都是好友陈百祥赞助的,全部收入交给受托人管理,每月服装、剪发费用不超过800港元,饮食不超过3000港元……反正就是跟奢华生活说拜拜。

在传统中国人的观念里,总觉得“破产”是一个很丢人的事情,不过在英美法系中,破产的意义在于它是一种信用修复机制,法律上承认了你没有还债的能力,债主不会再找你了,什么暴力催收啥的,统统违法,你可以重新建立信誉,再次出发,这跟传统的父债子偿、夫债妻偿差别很大。

所以你看钟镇涛,破产期限过了之后,又依靠自己的努力和能力很快年入超千万,过上了富足的生活。

个人破产制度的影响

从字面上看,个人破产制度有利于负债人,不利于债权人。

当下,中国最大的债权人就是金融机构和银行。

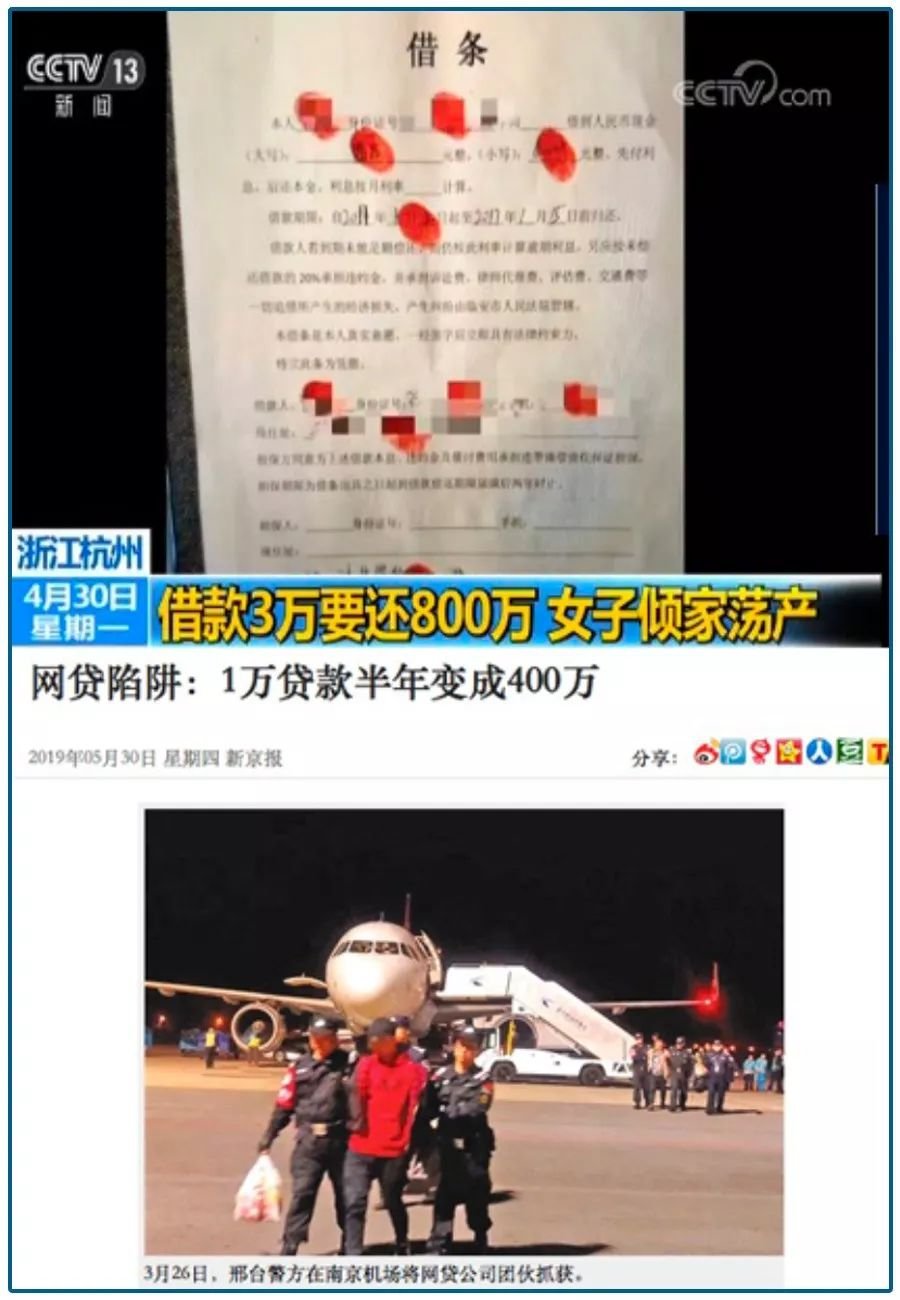

所以,对金融机构是很大的利空,特别是互联网金融这一块,类似P2P、714高炮、现金贷、暴力催收之类的,绝对是利空,他们不但是隐形的金融风险,而且影响社会稳定,很多人因为这些机构家破人亡。

这些影响经济和社会稳定的金融机构未来会定向爆破,应该是好事一件。

然后是银行。

个人在银行最大的债务就是房贷,而且房贷也是银行最优质的资产。个人破产制度是否利空楼市还不敢说,但是可以在出清极端炒房客方面不必投鼠忌器,因为个人破产制度的存在,可以有序的在法律框架下处置,实际上就是把负债和坏账甩给银行和机构,不会像以前担心的那样出现无序的金融踩踏,这让风险变得可控,挤泡沫变得安全。

最后是各类债权人。

债务人东躲西藏,债权人讨债无门,对双方都是人力和时间的损失,效率大大折扣。个人破产之后,由法院进行资产清偿,对双方都有好处。而且做生意的,更注重信用,多数人如果东山再起,会选择偿清之前债务,恢复信用。

面对“僵尸企业”和“家徒四壁”的自然人,很多案子根本终结不了,想清理这些问题,个人破产就是可选择的政策。

而且,未来个人债务恶化的风险还是挺高的。

● 比如,因为疯狂炒房,一些人从本该用于消费的信用卡中套现去炒房,从央行的报告中也能看出,信用卡逾期半年未偿信贷总额 797.43 亿元,其中很多人都是以贷养贷,根本经不起任何的风吹草动,一不留神现金流就断了。

● 再比如,无处不在、无孔不入的现金贷,除了一堆割韭菜公司,金融机构、出身名门的大公司基本也都无一例外的布局了贷款业务,卖手机的有,送外卖的有,搞旅行的也有,因为这玩意实在是太挣钱了,动不动就是超过80%的毛利,那些凶猛的公司,砍头息、手续费,随便算算都是高利贷,贷几万花几百万的案例实在太多。

为此跳楼的大学生、卖房还钱的父母已经太多,个人破产,理论上避免让一个人的悲剧成为一家人的梦魇。

个人破产制度的利弊

任何一种制度都有利有弊,个人破产制度最大的好处就是风险处置,降低金融风险,维护社会稳定,一定程度上提高社会效率。

最大的弊处就是人们担心的公平问题,会不会有人钻空子,恶意破产,这对债权人不公平,如果最后由全社会兜底,对所有诚信的人都是伤害,所以,对于个人破产在制度上、立法和执行上要特别严格,在信用体系建立上要更加用心。

个人破产逃避债务?

很多人担心,一旦个人可以破产,那很多人会不会借此逃避债务?这么想的人一定不在少数!

这就牵扯到另一个问题:为什么我们直到现在才考虑推出个人破产制度?

回答这两个问题,都可以从信用体系入手。

以前为啥不推行?

因为那时候我们的个人信用体系仍然是以银行为主,对个人信用没有整合管理能力,所以可能出现的结果就是,一些失信人的生活比守信人可能还好,那时候如果允许个人破产,估计会导致大量的恶意破产的产生,社会影响恶劣。

这些年金融机构淘汰了很多柜员,引入了很多科技人才,大数据应用到个人信用管理上,让躲债、逃债越来越难、成本越来高了。

说白了,对个人破产有管理手段了,当然推出的时机也就成熟了。具体怎么管还需要等待细则,不过我们应该会参考各国的好经验,不会让制度滥用,不会让个人破产成为一件光荣和轻松的事情。

经验是什么呢?我们可以感受下,一旦裁定个人破产:

? 要拍卖自己的所有财产包括房子等全部财产进行还债,任何隐瞒、转移、藏匿等行为都是违法行为,可能会撤销你的破产申请,意味着你还得继续还债;

? 负债真的都免了吗?想简单了。

多数国家都在个人破产后设定了3到6年的监管期,在这一期间,所有的收入都要接受破产管理人的严格监管,大部分要交予法院指定的委托人用于偿还之前的债务,只有规定的少部分可以自己使用和消费,以保持最低的生活水平。

并不是很多人以为的那样一分钱都不用还了,只有过了监管期,剩余债务才会豁免。

? 可能长达十年的破产信用。

个人破产记录会在判决生效后的长达十年的时间内保留在破产人的信用记录里,这意味着,在这段时间里不能使用信用卡、不能从银行获得贷款。

? 一个信用健全的国度,这也意味着你可能很难就业。

许多好的公司、收入高的公司不会愿意聘用破产人,他们会很重视你的个人信用,所以信用受损的破产人就业会受到限制。

? 破产还债期内破产人不能进行任何高消费行为,否则可能会被法官认定破产人可能隐瞒破产前资产,一旦认定将受到严厉的处罚。

看起来成本还是很高的,所以还是努力吧,不要成为一个破产的人,人生不是电脑,没有那么随便就可以重启。

综合自:大猫财经、中产先生、爱范儿等

免责声明:凡本网注明 “来源:XXX(非中华房产网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。