用户近6亿的余额宝一直有“国民钱包”之称,然而最近不少小伙伴发现,国民钱包缩水了!数据显示,截至7月9日,余额宝的7日年化收益率仅剩2.269%,换算成万份收益,仅有6毛多,创出余额宝7日年化收益的历史新低。除了收益创新低,余额宝的份额也出现下滑,由今年一季度末的10352.12亿份减少为10335.63亿份。

实际上,余额宝并不是特例,市场上的整体规模和收益均出现了明显下降。银河研究中心数据显示,截至2019年6月30日,货币较去年底减少3561.62亿元,降幅为4.69%。同时,《每日经济新闻》记者使用WIND统计发现,截至7月10日,全部的最新七日年化收益率,无论是平均数还是中位数均不超过2.5%。对此,不少固收投资人士认为货币基金的投资者收益或许还将继续走低。

余额宝收益创新低,且以其为代表的货币可能还会继续走低,对此大家到底该不该慌,又该不该换呢?

“宝宝”不涨干瞪眼

作为宝宝类基金的代表,天弘余额宝诞生于2013年5月末,相比市场首只货币基金,晚出生了10年,但却凭借自身小额、分散、便捷等特性及其渠道平台优势,成功开启了的“零钱理财”时代,也带动了2014年货币基金数量和份额的激增。基金业协会数据显示,2013年年末,货币基金仅94只,基金份额占23.99%,至2014年年末,货币基金一年内增加77只,基金份额占比已高达49.52%。

虽然互联网渠道是快速增长的一大因素,但不得不说回报才是最好的激励。截取2012年至今每年最后一日的七日年化收益率来看,在余额宝成立的2013年,无论是该只基金7日收益还是全市场货基的平均收益均较其他年末时点高。Wind数据显示,截至2013年12月31日,余额宝7日年化收益率为6.7%,而全部货基平均7日年化收益率为5.82%。

然而有意思的是,虽然收益高涨推动了规模的激增,但当货币基金收益下滑,基金份额却并未随之减少。从截点数据来看,2013年、2014年和2017年年末的货币基金收益较为不错均突破4%,而2015年、2016年和2018年货币基金收益均低于3.5%,甚至不到3%,但在收益明显波动的情况下,货币基金规模始终向上未有动摇。

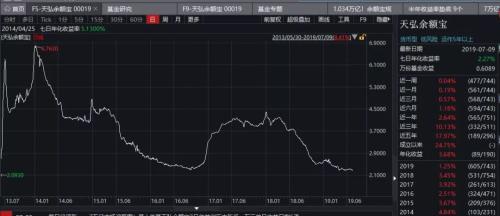

余额宝的历史情况也说明同一点。从其成立至今7日年化收益率走势图中不难看出,2015年11月至2016年12月是其第一个收益低谷,期间的7日年化收益率基本未超过3%,期间最低点在2.3%左右。收益下滑的情况下,从基金份额来看,虽然期间出现过单季度份额下降(如2016年三季度基金份额较上季度有下降),但整体上基金规模一直在稳步上升,由2015年末的6206.9亿份上升至8082.94亿份。

换不换是个问题

备受投资者追捧的货币基金收益到底受哪些因素影响,为什么此次会出现下滑,后续会否止跌反弹呢?

对于货币基金收益下滑的原因,盈米基金分析师陈思贤认为,近期资金面比较宽松,且也调整,是收益下行最主要的因素。好研究中心研究员严雄则表示,货币水平和市场短期利率水平直接相关,今年以来整体市场的流动性十分充裕,短端利率下降比较明显,导致货币基金的收益下滑比较明显。

从大多数固收投资人士的观点来看,未来货币基金存在进一步走低的可能。有固收认为,过去是货币基金的发展期,要以收益率吸引客户,现在属于回归本源,结合目前的环境背景来看,他判断货币基金的收益还将进一步走低。严雄也认为,往后来看,市场上的流动性大概率会保持一个充裕的状态,货币政策大概率会维持在目前的基调和水平,货币的收益可能仍然会处于相对低的这么一个水平。

眼看着收益下滑,甚至会进一步走出新低,但在多位业内人士看来,货币基金要紧的并不是收益。有大型公募固收投资总监认为,“货币基金就是一个现金替代物而已,本来就无所谓收益率。作为现金替代物,安全第一,选择规模大的公司就可以了。”

另一北京某大型基金公司业内人士则表示,从他了解的情况来看,大家买余额宝之类的货基并不完全是为了理财去的,有的时候就是为了还个贷款还个花呗。“总体感觉,投资者对于收益这块的要求不高,主要还是考虑流动性。”

而平安基金表示,货币基金定位为投资者的流动性管理工具,具备类现金属性,流动性良好;采用摊余成本法计价,收益稳定性较好。对于追求安全、稳定和流动性的投资者,货币基金具有不可替代的比较优势。

收益、安全、流动性……谁排第一?在不同投资者心中或许有不同的顺序,那么当货币基金收益持续走低,投资者是否需要考虑换持其他基金呢?

在某国有大型银行注册师看来,余额宝是日常急用、备用的零用钱和小部分现金的打理工具,起码是可以拿到媲美银行定期收益的。但从资产保值增值来说,他认为,不应该大量把钱放余额宝或货币基金里面,货币基金(余额宝)资产合理占比也就10%。

另有业内人士认为,货币基金因为设计和投向等因素,收益即便走低但至少不会发生亏损,这一点是许多其他产品无法做到的。但如果仅看收益,并没有什么优势。投资者应当明确自身需求及看清产品本质,然后做出最适合的选择。

这几类替代品可参考

正如上述人士所言,注重本金安全和流动性的投资者,只要货币基金收益不是低得太离谱,其实并不太需要考虑换持的问题。而风险偏好较低但又对收益有一定要求的投资者,如果想要换持,有哪些产品可以作为参考呢?

记者从采访基金经理、理财规划师、第三方研究员和分析师了解到的信息来看,以下几类产品可供投资者参考。

1)类货基

“类货基”大多指银行的现金管理类产品,从名字上就知道这类产品与货币基金具有非常多相似性,比如安全性上对标的都有较高的要求,流动性上也大多采取T+0或T+1的赎回制度。但是在投资范围上,银行现金管理产品并没有货币基金那么严格。总的而言,银行现金管理产品的投资范围和期限更宽,信用风险和流动性风险更高。因此,这类产品收益率也相对更高,记者查阅银行官网信息来看,大部分产品在3.5%上下,最高的超过4%。在购买时,银行的类货基产品门槛相对货币基金较高,要求一万起存,但同时赎回时也不会有赎回上限的要求。

有理财规划师表示,如果资金多又想安全稳健打理,除了各家银行现金管理类产品,保险信托及第三方平台都有安全稳健、类货币基金的较高收益产品。但也投资人士表示,公募基金管理最严格,银行资金信誉上有优势,货基之外的类货币产品选择时可优先选择银行。

2)稳健理财组合

除了类货币基金,现在很多还推出了货币基金+的理财组合。上述理财规划师表示,这些组合中货基、配比不同,风险和预期收益也有高低。“我觉得这个是很适合大家去转移部分余额宝资金来进行投资的东西。有的组合50%货基+50%债基,预期收益就能达到年化3.8%了,而且货基债基分别投资于多只基金,这样又进行风险分散了。”

但是据了解,直接购买组合的门槛较高,大部分是1000元起投,而且只有持有30天才免去手续费,如果30天内进行赎回可能会花出额外的惩罚性赎回费。安全性上,相比纯货基略高,流动性上,如果持有期限较短可能会进一步降低收益。

3)中短债基金、定开债基等

从安全角度出发,货币基金之后,基金中风险较低的产品当属债券型基金。对于这个“替代物”,大家持有不同的看法。

陈思贤认为,因为流动性宽裕,利率不存在大幅上行的基础,短债基金目前优于货币基金。他建议大家在流动性资产中可以考虑用短债基金替代一定仓位的货币基金。而一位基金业内人士认为,定开式债基,收益会比货币基金要稳定,比较类似于的固收类产品,比较适合希望有稳定收益的客户。严雄则认为,可以考虑配置一些底层配置了高等级信用债的债券型基金来做一些收益增强。“相对于货币基金而言,债券型基金的策略相对丰富,有杠杆,套息,,骑乘策略等待,在不同的市场环境下可以增强其收益性。”

相比于货币基金,债券基金的进攻优势明显,但安全性和流动性则不及货币基金。有投资人士认为,债券爆雷频发,如果是格外在意资产安全的货基投资者,即便货币基金收益再低也不会去考虑债券基金。对此,陈思贤表示,为避免踩雷可以更多的考虑宏观、信评团队较强,目前没有任何踩雷负面的基金公司的债基。

免责声明:凡本网注明 “来源:XXX(非中华房产网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。