7月23日,开展TMLF及MLF操作合计4977亿元,与当日中期借贷便利(MLF)到期量5020亿元基本相当。

显然,当下MLF的等额续作已经成为央行的标准操作。不过,本周后面3个交易日还有3000亿元7天期逆到期,央行公开市场投放压力仍然没有减少。

值得注意的是,除此之外,自7月15日以来的6个工作日,央行累积投放资金7100亿元,净投放5215亿元,加上此次,可见央行“火力”全开。

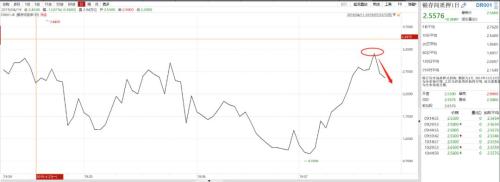

随着央行如此密集地释放流动性,资格触顶回落迹象明显。23日,DR001和DR007都出现10个BP左右的下滑;Shibor隔夜资金价格也在昨日回落15.72个BP基础上,进一步回落10.78个BP。

伴随资金回落,市场预期央行降准操作越发强烈。在7月15日国务院召开的经济形势专家和企业家座谈会上,主要领导强调“政策工具箱里的工具还很多”,“要坚持实施积极的财政政策、稳健的货币政策和就业优先政策,适时预调微调,运用好逆周期调节工具。”“疏通货币政策传导渠道,降低中小微企业融资成本。”

但是,过去两年多以来,央行一直采取降准或定向降准的举措,同时也采取了定向中期借贷便利、公开市场操作等手段来降低金融机构间的市场利率水平,然而随着时间的推进,央行操作的效果已经出现边际递减,市场对于降息的呼声正在提升。

此外,央行行长易纲接受媒体采访时,也谈到了利率并轨改革的主要思路。“要分开走。”易纲表示,存款基准利率仍将保留相当长的时间,以免出现存款大战;贷款利率定价机制要进一步改革,贷款基准利率淡出,由市场化报价利率来取代贷款基准利率,同时参考中期借贷便利(MLF)等一系列市场化利率。

央行开展TMLF及MLF操作合计4977亿元,到期MLF全部续上

2019年7月23日,人民银行开展定向中期借贷便利(TMLF)操作2977亿元,操作利率3.15%;并开展中期借贷便利(MLF)操作2000亿元,操作利率3.3%,两项操作合计4977亿元,与当日中期借贷便利(MLF)到期量5020亿元基本相当。

此前,央行有关负责人曾表示,因为TMLF操作是根据银行对小微和民营企业贷款的增量和需求情况综合确定的,搜集相关数据需要一定的时间,所以基本上都是在季后首月第四周进行操作。7月是季度首月,而本周正好是7月第四周,TMLF窗口时间符合市场预期。

开展上述操作后,银行体系流动性合理充裕,今日不开展逆回购操作。另外今日有1600亿元逆回购到期。故按全口径统计央行净回笼资金1643亿。

本周还有3000亿元逆回购到期

当下,MLF的等额续作已经成为央行的标准操作。

7月15日,央行在等额续做当日到期的1885亿元MLF操作的基础上,对中小银行实施增量操作,当日还累计开展2000亿元MLF操作。

统计显示,从7月15日以来的6个工作日,央行累积投放资金7100亿元,净投放5215亿元。但是,随着7月23日净回笼资金1643亿元,后面3个交易日还总计有3000亿元的7天期逆回购到期,央行的公开市场投放压力仍然没有减少。

民生证券固定收益分析师樊信江认为,进入7月份,央行先前投放的逆回购逐渐到期回笼,市场整体逆回购存量水平由月初6.7万亿上方大幅回落至5万亿下方,其中国有大行逆回购存量由高点2.1万亿上方回落至当前10.7万亿左右的低点,股份行逆回购存量由高点1.2万亿左右回落至0.4万亿左右,国有大行、股份行逆回购存量收缩是造成市场整体流动性收紧的主要原因。

资金价格回落迹象显现

随着央行如此密集地释放流动性,资金价格也出现回落迹象。

在隔夜回购利率市场上,资金价格短期触顶迹象明显,23日DR001和DR007都出现10个BP左右的下滑。

实际上,在经过6月份跌破1%的极度便宜的资金价格之后,DR001在7月份掉头向上,在7月12日突破了2%,19日涨至2.82%,创下4月24日以来的最高值。盘中,DR001更是频频出现3%以上的资金价格。这也是央行频频在本周持续公开市场操作的重要背景。

7月23日午间,根据(,)间同业拆放利率(简称Shibor)数据来看,隔夜资金价格在昨日回落15.72个BP基础上,进一步回落10.78个BP。7天shibor报2.6340%,下跌5.80个基点。

市场预期央行将进一步宽松

相对于DR001这种短期资金存量变化影响较大的指标而言,市场对于央行操作的预期性更为明显。

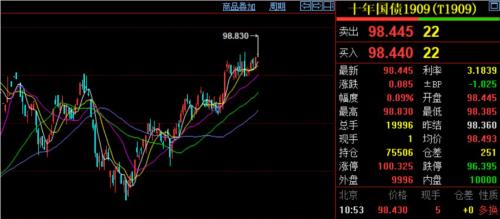

7月23日,十年期国债期货主力1909合约在开盘后不久,一度冲高到了98.83,创下近3年来新高。显然,投资者在押注央行将继续开展较大规模的流动性投放操作。

显然,随着美和欧央行货币政策宽松预期持续发酵,加上月底美联储有较大可能实施预防式降息,中国货币政策操作空间得以进一步拓宽,货币政策易松难紧,已经成为市场普遍共识。

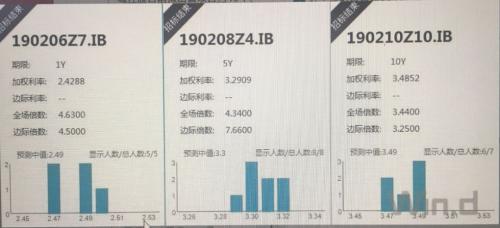

从国开债招标情况来看,市场对于国开债兴趣持续高涨。

7月23日,国开行增发1、5、10年期中标利率分别为2.4288%、3.2909%、3.4852%,投标倍数4.63、4.34、3.44,边际倍数分别为4.5、7.66、3.25。显然,在“债牛”阶段,投资者对国开债兴趣更高。

降息50个BP,远胜于降准和MLF

在7月15日国务院召开的经济形势专家和企业家座谈会上,主要领导强调“政策工具箱里的工具还很多”,“要坚持实施积极的财政政策、稳健的货币政策和就业优先政策,适时预调微调,运用好逆周期调节工具。”“疏通货币政策传导渠道,降低中小微企业融资成本。”

中泰证券首席兼研究所所长发文称,下半年市场利率的走势至少不会上行,或者仍会通过降准或定向降准的方式,让市场流动性合理充裕,故未来市场利率平稳向下的可能性还是较大。通过对各国法定存款准备金率的比较,我国的法定存款准备金率仍处于偏高区间。因此,未来降准仍有一定空间。

事实上,过去两年多以来,我国一直采取降准或定向降准的举措,同时也采取了定向中期借贷便利、公开市场操作等手段来降低金融机构间的市场利率水平,但从经济发展的具体情况来看,降准和MLF、TMLF等操作效果来看,正在快速边际递减,企业部分的实际利润情况仍然在不断下滑,实际承受的利率水平仍然较高。特别是6月份个别银行事件以来,利率分层情况越发凸显。

以上周情况来看,、农商行的同业存单发行规模大幅收缩。7月15日-7月20日的一周内,国有商业银行发行规模为299亿元,较上周略微减少33.2亿元。股份行发行同业存单1647.9亿元,环增635.7亿元。而城商行、农商行同业存单发行规模大幅减少628.53亿元、171.8亿元至870.5亿元、93.2亿元。

至于说,目前中国一年期存款基准利率水平只有1.5%,而美联储的联邦基金利率还在2.35%~2.5%之间。这个现实并不能影响降息操作,降息50个BP,远远胜于降准和一堆MLF,对于短期提振市场信心和降低政府债务和务负担角度,也颇有裨益。

针对国内投资者预期对央行联动降息预期的升温,央行孙国峰司长指出中国的货币政策“要坚持以我为主的原则,重点要根据中国的经济增长、价格形势变化及时进行预调微调”。

来源:世界华人不动产学会

作者:黄奇帆,重庆原市长、中国交流中心副理事长

7月13日,世界华人不动产学会暨高质量转型发展国际研讨会在上海举办,重庆原市长、中国国际经济交流中心副理事长出席并发表精彩演讲。

如何判断房价的走势?哪些城市的楼市仍有投资价值?未来十年中国房地产会如何重新洗牌?这位“中国最懂经济的市长”给出了自己的判断,思想潮精编演讲,以飨读者——

各位来宾,很高兴参加今天“世界华人不动产学会暨房地产业高质量转型发展国际研讨会”,来了以后才知道这个会已经开了十年了,每年举办一次,持之以恒,很有成就。

按照会议的主题,我今天讲的内容围绕房地产业高质量发展要求,谈一下中国房地产今后发展的趋势。

我今天讲的趋势是总的内在的趋势,长效的、长期的、基本面的、基础性的趋势。

01

中国房地产的市场规模有多大?

今后十几年的销售交易量会有一个比较大的下降,这个变化就是从这几年的顶点到了拐点开始往下,趋势性的总量缩减。

在过去的20年,中国房地产每年的新房销售交易量差不多从1亿平方米增长到17亿平方米,翻了四番多。

那么今后的十几年会怎么走,是保持现状17亿平方米一年,维持10多年,还是继续每5年、10年还要翻一番,17亿平方米变成30亿平方米、34亿平方米?

我的判断是今后十几年,中国每年的房地产新房的交易量,不仅不会总量增长翻番,还会每年小比例地有所萎缩,或者零增长、或者负增长。十几年以后,每年房地产的新房销售交易量可能下降到10亿平方米以内,大体上减少40%的总量。

在今后十几年的长周期里,中国房地产每年铺天盖地的十六七亿平方米的新房竣工销售交易量,这个时代结束了。去年比前年只增加了1.8%就是一个信号。

因为1998年到2008年,每年增长25%左右,三年能够翻一番,十年翻了三番。2008年到2012年期间,每年增长15%左右,五、六年翻一番。

2012年到2018年,大体上维持在6%-7%的区间,增幅进一步下降,去年增长率是1.8%。

我讲这段话的意思,今后十几年的房地产业发展趋势,不会是17亿、18亿、20亿、30亿平方米,而是逐渐萎缩,当然这个萎缩不会在一年里面大规模萎缩20%、30%,大体上有十几年的过程,逐步往往下降。十几年后每年的竣工销售量下降到10亿平方米以下。

02

总量萎缩后,

中国房地产建设的重点地区在哪里

过去十几年的状态,不管是沿海发达地区,还是中西部地区;不管是大城市、中城市,还是小城市、区县城市,总之是全面开发,四面开花到处都是房地产,是个全民造房运动的时代。

从现在开始,往后的十几年,房地产不会出现四面开花,东西南北中全面发热的状态,但是房地产还会有热点。我们说的总量17亿平方米一年,以后可能变为一年15亿、12亿平方米。

这个建设量、生产量主要体现在三个热点地方。

一个是中心城市。

所谓中心城市,指除了省会城市之外也包括一些同等级别区域性的中心城市。比如山东省除省会城市济南外,也有区域中心城市青岛;广东除了省会城市广州之外还有同等级中心城市深圳。

第二个就是大都市圈。

超级大城市辐射会形成城市圈,城市圈里的那些中小城市会成为房地产发展热点。

第三个热点地区是城市群。

城市群里的大中型城市往往也会是今后十几年房地产开发的热点。我们国家人口在50万以下的城市叫小城市,50万-100万的叫中型城市,100万-500万的是大型城市,500万-1000万人口的特大型城市,1000万人口以上的叫超级大城市。

在省会城市里有一批已经过了1000万人口的超级大城市,比如郑州、济南、杭州、南京、合肥、武汉、成都、西安,这些城市还会向1500万、2000万发展。

有些省会城市现在是500、600万人口,以后可能往1000万人口的方向走。

这里面有一个什么动力呢?在中国各个省的省会城市大体上发展规律都会遵循“一二三四”的逻辑。

所谓“一二三四”,就是这个省会城市往往占有这个省土地面积的10%不到,一般是5%-10%;但是它的人口一般会等于这个省总人口的20%;它的GDP有可能达到这个省总GDP的30%;它的服务业不论是学校、医院、文化等政府主导的公共服务,还是金融、商业、旅游等市场化的服务业,一般会占到这个省总GDP的40%。

从这个意义上讲,大家可以关注现在近10个跨入1000万的国家级超级大城市,根据这些省总的经济人口规模去算一下,他们都有十几年以后人口增长500万以上的可能。只要人口增长了,城市住宅房地产就会跟上去。

所以我刚才说的大都市、超级大城市,1000万-2000万中间有一批城市还会扩张,过了2000万的,可能上面要封顶,但是在1000万-2000万之间不会封顶,会形成它的趋势。

如果已经是2000万以上的超级大城市,这个超级大城市自身的核心圈已经密密麻麻地碰了天花板了,它的发展将集中表现在大都市圈。

大都市圈不是一个行政范围,而是它的经济辐射范围,大都市圈的辐射范围一般会有1.5—2万平方公里。

大体上50公里—70公里的半径绕一个圈就构成大都市圈,这个大都市圈里会有一些中小城市,这些中小城市,单独发展一般不构成热点,但是,一旦进入大都市圈发展,这些中小城市会加快发展。

以超级大城市为中心的城市群,一般是四五百公里的半径范围内的城市构成城市群。相隔太远的城市之间不构成城市群,比如上海和天津没有城市群的关系,但是上海、南京、杭州、苏州构成了长三角的城市群。城市群里的大中城市会加快发展、会互动、会资源。

总之,尽管今后十几年中国房地产开发交易年度的规模不会再翻番,20年以后回头看,现在的17亿平方米就是一个高点、就是一个拐点,以后逐渐变成了15亿、12亿、10亿平方米一年。

在今后的十几年,房地产开发不再是四处开花、全面开花,而会相对集聚在省会城市及同等级区域性中心城市、都市圈中的中小城市和城市群中的大中型城市三个热点地区。

03

决定房价走势的三个因素

今后十几年,房价趋于稳定,既不会大涨,也不会大跌,房价的平均增长率将低于等于GDP的增长率。

全国城市新开发房屋的平均交易价格1998年是每平方米2000元,2018年全国平均上涨到了8800元,大账上说的是翻了两番。这是东中西全国城市房屋开发每平方米的均价,10年翻一番,20年翻两番。

如果当地比当地,那么不管是东部,还是西部,都翻了三番以上。比如,成都2000年主城房价均价1000多元,2017年到了10000元以上,翻了三番多。

沿海地区,比如北京、上海、深圳、广州、南京、杭州,热点的一线城市房价基本上翻了三番,涨了八倍,有的特别热的地方甚至涨了十倍以上。

总的来说,在特别热的一线城市家庭收入30年、40年不吃不喝买不了一套房,房价收入比是很高的,与世界比较来说最高的。

讲这段话的意思就是过去十几年,中国的房价跟房地产的开发量、生产量是相同的趋势,都是五年翻一番、十年翻两番、十七八年翻三番的状态。

支持这个状态的原因是什么呢?大体上有三条,任何物价涨落总是跳不出三个原因:

第一个原因就是供求关系,商品的供求关系。

供不应求会涨价,供过于求会跌价。我们可以说过去十几年、二十年,中国房地产是供不应求的,人均从10平方米往20、30、40平方米的这个过程是短缺经济下的补短板的过程,所以强烈的改善需求规模支撑它越造越多。在越造越多的过程中还供不应求,就造成房价不断往上涨等等。

第二个原因就是房价上升当然和货币有关,通货膨胀是货币现象。

中国的M2从2004年、2005年开始,差不多有整整十几年左右两位数增长,一年百分之十几的增长率,有若干年份甚至百分之二十几的增长。我们的M2今年6月份到了190多万亿,去年180多万亿。而在2004年的时候,M2其实就是20多万亿。

也就是说,这个十几年,M2翻了三番,也涨了8倍。这个钱出来当然会影响社会经济。

很幸运,被房地产吸收了一大块资金,房地产成了M2超出增长的一个吸收器,使得整个社会商品的物价指数增长平稳,但房价出现了每三年、每五年翻一番的现象,所以这些年房价上升,也是通货膨胀的现象。

第三个原因就是一个国家房地产的价格也会受外部影响、受影响、受国际购买力影响,当然也会受国际经济危机的冲击。

比如美国房地产大涨的时候,美国经济好,当然也会拉动世界经济一起往上走;美国出现金融危机或者出现它的汇率大幅度的起伏,也会对中国市场带来冲击。增长的过程,也会吸引外资投资或购买中国的房地产。

讲这一段,我的意思就是说物价、房价是和这三个因素相关的,我们过去十几年房地产翻两番、翻三番的价格是和这三个现象综合在一起产生的。

根据这个观点预测未来,在房地产供求关系方面,我们已经进入到尽管局部也还会有供不应求,但是总体来看,供不应求的时代结束了,已经进入到总量过剩的阶段。所以供不应求造成房价上升、推动房价上升的动力下降了。

从通货膨胀看,我国M2已经到了190万亿,会不会今后的10年M2再去翻两番?不可能,这两年国家去杠杆、稳金融已经做到了让M2的增长率大体上等于GDP的增长率加物价指数。

这几年的GDP增长率百分之六点几,物价指数加两个点,所以M2在2017年、2018年都是八点几,今年1-6月份8.5,基本上是这样。

可以预判,今后十几年,M2增长率基本上与GDP增长率加物价指数,保持均衡的增长。

而中国的GDP今后十几年平均增长率大体在5%左右,房地产价格的增长大体上不会超过M2的增长率,大体上也不会超过GDP的增长率,一般会小于(,)家庭收入的增长率。

总之,中国的城市化还在发展过程中,城市化率还有10%增长空间。

城市群、大都市圈、国家中心城市、超级大城市还在发展中,中国不存在土地价格大幅下跌的可能性,中国房价不会出现大幅度的往下坠落,没有这个经济基础;但也不会再产生五年翻一番、十年翻两番三番过去十几年的那种历史性现象。

今后十几年,房价会趋于平稳,既不会大跌,也不会大涨。

免责声明:凡本网注明 “来源:XXX(非中华房产网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。