当前我国商办用地供给规模较大,存量去化有限,部分城市面临较大的商办库存压力。经济增速放缓、中美贸易前景未明、商办类项目限购政策及电商市场崛起等内外部因素,对商业的冲击愈发强烈,商业地产行业变革压力愈发迫切。面对这一形势,2019年商业地产企业在布局层面聚焦核心城市,挖掘潜力区域;在产品层面,精准定位,打造个性化、场景化、体验化、智能化的产品或服务;在资金层面,多渠道融资,积极试水资产证券化;在资本运作与整合层面也不断推进,“补短板”与“扩规模”成效显著。而在竞争格局上,企业间的竞争、区域间的竞争态势愈加清晰,龙头企业的核心竞争力也在逐渐增强,属于中国的商业地产高品质时代已经到来。(白皮书PDF版获取方法见文末)

1市场表现

经济增速放缓,商业地产市场承压

2019年以来,受宏观经济运行及行业变革等内外部因素影响,新建商业地产开发投资和销售面积均出现同比下降,使本来就已进入存量竞争的商业地产市场库存压力进一步加剧,商业地产的运营能力就变得更加重要。另外,在经济结构的持续优化、新技术的迭代升级以及消费新趋势等共同作用下,商业地产行业的变革与调整步伐进一步加快。

(1)商业地产[1]新房市场:投资、销售同比下降,新开工面积保持平稳

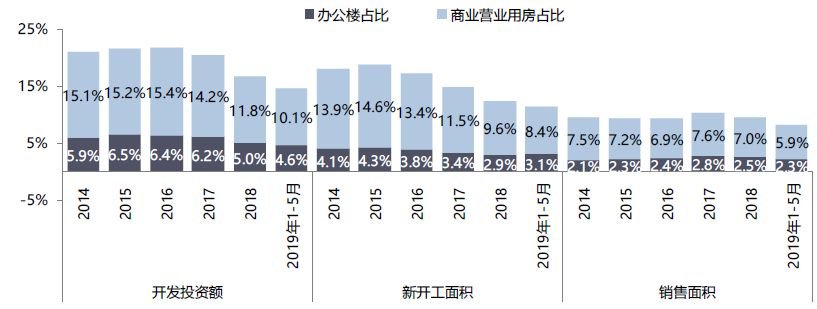

图:2014-2019年前5个月全国商业营业用房及办公楼投资、新开工面积、销售面积占比

数据来源:CREIS中指数据,Fang.com,3Fang.com

供应:2019年1-5月,商业地产开发投资额6756亿元,同比下降7.9%,新开工面积9118万平方米,同比小幅增长0.4%;需求:2019年1-5月全国商业地产市场销售面积为4544万平方米,同比下降12.7%。

?商业营业用房:新开工面积及销售面积同比均下降

供应:2019年1-5月,全国商业营业用房新开工面积6667万平方米,同比下降4.7%;需求:2019年1-5月,全国商业营业用房销售面积为3293万平方米,同比下降12.9%;在新开工逐步放缓、销售减少的情况下,全国新增商业营业用房市场表现供过于求。

?办公楼:新开工同比增长显著,东部地区要好于西部及东北地区

供应:2019年1-5月,全国办公楼新开工面积2451万平方米,同比增长17.5%;需求:2019年1-5月,全国办公楼销售面积为1251万平方米,同比下降12.2%;在新开工增加,销售减少的情况下,新增办公楼市场表现供过于求。

(2)商业地产租赁市场:重点城市基本面有支撑,租金平稳

从当前商业地产的租赁市场表现来看,2019年上半年,在一线城市的商业营业用房租赁市场中,依然存在结构性机会。而具有一定经济基础,商业活跃度相对较强的新一线、二线城市也将持续受到零售商关注。另一方面,随着经济结构的不断优化,金融、TMT等行业对办公楼的需求有望持续提升,将进一步带动办公楼市场租金的平稳微升。尤其是部分重点城市,在各类产业、人才的政策利好下,吸引了大量企业落户与投资,将为租金增长带来空间。

(3)商办土地[2]市场:整体供应量较大,一线城市热度不减

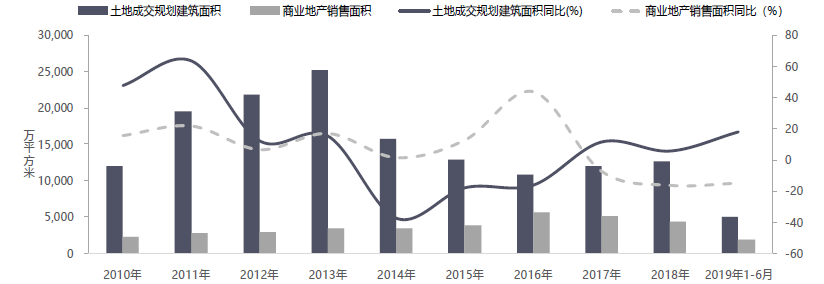

图:2010年-2019年前6个月全国40个重点城市商办用地成交规划建筑面积

与商业地产销售面积及同比增速

数据来源:CREIS中指数据,Fang.com,3Fang.com

2019年1-6月,全国300城商办用地推出规划建筑面积1.02亿平方米,同比下降13.2%,共成交0.91亿平方米,同比下降5.9%;成交楼面均价为2179.6元/平方米,同比下跌6.6%。平均溢价率为9.21%,较2018年同期提高0.9个百分点。从各等级城市来看,一线城市量减价升,成交楼面均价上涨显著,市场热度不减;二线城市商办土地市场内部分化,土地市场承压;三四线城市商办土地市场热度下滑。

(4)市场变化逻辑:内外部环境承压,结构性机遇待启

经济下行压力加大,挤压商业商务消费空间:从外部宏观环境来看,经济下行压力大,企业发展放缓。同时服务行业增速也有所放缓,消费对于经济的拉动作用有所减弱。这对于商业地产投资端与销售端带来一定影响,今年前5个月,包含商业营业用房和办公楼的商业地产开发投资额及销售面积均出现下降。

电商交易模式持续冲击实体商业市场:电商的崛起对于线下实体商业的影响持续发酵。社会消费品零售总额的增长活力更多的来自于网上消费,线下实体商业受到冲击。2019年1-5月,全国商业营业用房销售面积为3293万平方米,同比下降12.9%。

商办类政策影响不断释放,库存压力加剧:商办类项目限购政策的出台,将对商办市场造成较大冲击,商住房的流动性大大降低,成交规模和成交价格同比降幅显著。商办类项目限购政策的落地实施对商办类产品市场的供求格局产生了重大影响,进一步加剧了商办类产品的库存压力。

2发展环境

场景体验、内容创新、技术升级引领商业地产新趋势

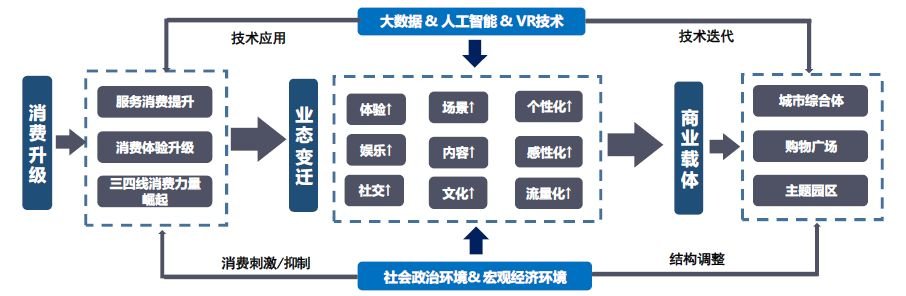

在商业变迁逻辑图景中,从“消费—业态—载体”三者间动态变化,我们可以看出消费升级直接影响着商业业态变迁从而影响商业载体变化,技术变革和宏观环境变化从供需两端影响着消费行为、商业业态、商业载体的变化,并进一步影响商业发展格局。

图:商业变迁逻辑图

商业地产商需要在内外部变化中,掌握消费需求变化规律,新技术迭代规律,洞察商业业态变革与发展规律,从而为商业的创新与发展提供有力支撑。

(1)商业逻辑:消费升级、业态更替,驱动商业地产高质量发展

?消费升级:服务提升、体验升级、三四线消费崛起

随着经济转型升级持续发力,消费已成为驱动经济增长的主要动力。消费规模持续扩大的同时,消费结构也在不断升级:一是文化娱乐等服务性消费需求大幅增加;二是个性化服务需求内容越来越广阔,对于服务体验、消费场景的要求越来越高;三是随着城乡居民收入差距不断缩小,三四线地区消费力量崛起。

?业态更替:技术迭代、模式创新,加快商业业态变革更新

近几年,新兴技术快速发展,商业模式不断创新,社会大众的消费需求已从物质、心理需求逐步走向精神需求等更高阶的层次,在服务品质、消费体验、个性化偏好等方面有了更高的需求。

当前,融入体验式场景的购物广场、主题鲜明的开放式商业街区、植入文化旅游IP的主题乐园,以及以冰雪体育、人文艺术为主题的商业公园等商业业态,满足了人们对场景体验、文化内容、个性化偏好等方面的需求,成为聚集人气、引领休闲娱乐方式的消费新风口。

因此,深刻洞察消费升级、技术迭代对商业模式变迁的传导逻辑,把握商业业态更替规律,应对不断产生的新的消费需求,打造引领时代潮流的创新性产品,成为商业地产发展的核心内容。

(2)商业创新:差异化定位打造体验式场景,IP赋能丰富商业内容

随着人的需求不断升级,消费者获得感阈值也在不断提高。在商业创新上,企业应从体验场景和商业内容上发力,不断丰富居民休闲娱乐生活。

?场景:差异化定位,融入自身特色,打造公园式体验场景

与区域功能互补,构建休闲娱乐、观景社交的生活场景。在“不缺盒子式Mall”的都市商圈,用人性化、主题化、体验化的场景,与消费者建立感情连接,打造有温度的都市生活空间,成为商业项目创新的重要内容。居民在商业空间中更多的接触自然,享受公园式的商业体验,在休闲娱乐、观景社交的同时,更愿意为这些精神需求而买单。如广州基盛万科中央公园、深圳星河Coco Park。

融入地区特色主题元素,营造丰富的空间情景体验。当前,一些商业项目在定位上融入地区特色元素,在业态配置上突出消费的体验性,偏重消费者人性化需求,创新性营造了一种沉浸式商业体验场景。这也改变了城市居民的生活方式,在商业发展模式上提供了新探索。如武汉群星城、北京三里屯太古里。

?内容:IP赋能,多业态跨界融合,丰富商业内容

人文科技IP与休闲娱乐跨界融合,打造多业态的体验式主题乐园。商业地产商将人文、科技、历史等主题元素与现代休闲娱乐业态结合,以更多的互动性、体验性、参与性,打造多元业态融合的主题乐园,满足人们对美好生活的需求,成为当前商业发展的重要内容。如无锡融创文旅城、新华联铜官窑古镇。

联姻经典文化IP,打造沉浸式交互场景。商业项目应在发展定位方面融入极具怀旧情怀和艺术内容的IP,抓住消费者怀旧和猎奇的需求,营造一种让消费者身临其境的内容情境,以一种雅俗共赏的方式与消费者建立互动连接,如广州时尚天河商业广场、天津大悦城。

为应对消费者不断升级的消费需求。企业在商业创新方面,应坚持差异化定位,补足区域功能短板,打造休闲娱乐的体验式场景;同时运用特色主题IP赋能,丰富商业内容,从内容和场景上提升体验感和互动性。如此,方能打造出备受消费者喜欢的产品,引领消费升级新趋势。

3企业发展

布局潜力区域、强化产品运营,资本整合助推规模化扩张

当前,商业地产正面临着新的行业发展格局。一方面,在消费升级和商业变迁的背景下,需求端正在发生改变,新模式新技术迭代日益加快,商业变革不断出现。而另一方面,商办市场已经进入到存量高度竞争的时代,行业竞争愈发激烈。在时代变局下,商业地产企业在布局、产品、资金、资本整合等方面不断的调整和完善自己的发展思路,以期持续巩固自己的竞争优势。

(1)布局:深化都市圈战略,积极拓展核心城市外围潜力区域

?总体趋向:聚焦核心城市群和都市圈,分享城市发展红利

我国目前的城市化正在经历“城市-都市圈-城市群”的发展过程,人口和资源不断向都市圈和城市群集聚,都市圈和城市群已逐渐成为中国城市发展的主流趋势。商业地产代表企业的战略方向也大多聚焦于中国的核心城市群,并在此基础上布局城市群核心区域和潜力发展区域。

?积极开拓一线城市外围潜力区域,进一步深化三四线城市布局

从近几年的新项目布局来看,一线城市商业正在由市中心向外围区域扩展。如北京市场,2019年下半年-2020年北京市购物中心待开业项目主要位于北京近郊区域,其中约90%的项目位于四环以外。

三四线城市在城市化进程推进、消费升级的背景下,商业市场在未来几年内也面临较大的升级机会。从大的方向来看,头部城市存量商业地产改造和升级日趋增多,而2019年新项目的主战场依然聚焦在三四线城市。

(2)产品:精准定位与运营升级,打造个性化体验和差异化品牌

?精准定位,打造差异化产品品牌

在商业地产的发展过程中,消费者最直接能感受到的就是商业业态及产品的不断升级与创新,而精准定位则是获取目标群体、满足消费需求、建立品牌形象的前提和核心。

图:商业地产代表企业产品线定位

数据来源:企业年报及企业公开数据,中指研究院综合整理

在精准定位的基础上,企业产品业态和产品空间也正在进入差异化模式。在存量高度竞争的背景下,差异化产品的建设已经成为企业的核心竞争力之一。

?时间消费、乐园消费的产品运营时代已经到来

产品运营重心正在从产品消费转变为时间消费。当前商业地产的竞争正在演化为对消费者时间的争夺战,消费者的购物频率和购物时间将成为运营成败的关键要素。

产品运营的乐园消费趋向愈加明显。在消费需求端年轻化、个性化、社交化、娱乐化的发展趋势下,商业地产运营企业也在逐步构建起“欢乐体系”,实现与消费者的情感连接,并在此基础上通过活动、服务等持续升级产品的“欢乐力”,创造出更多元的乐园消费模式。

(3)资金:积极试水资产证券化,REITs落地基础不断夯实

国内商业地产REITs在储架发行、可扩募化等方面不断创新,为标准化REITs的落地夯实基础。“光证资管-光控安石商业地产第1-X期资产支持专项计划”和“菜鸟中联-中信证券-中国智能骨干网仓储资产支持专项计划”分别成为国内市场首单地产基金储架式商业REITs和国内首单可扩募物流仓储REITs产品。

商业地产资产证券化基础上,轻资产模式快速发展,REITs产品正展现出生命力。通过发行REITs产品,企业可以打通商业地产证券化和投资退出渠道,继而在此基础上实现轻资产运营模式,推动企业规模快速扩张。

(4) 资本:并购与整合加速,“补短板”与“扩规模”成效显著

资本整合一直是商业地产企业做大做强的直接有效途径之一,它不仅可能带来资本和项目端的协同效应,而且也是企业获取优质存量资产的重要方式。2019年商业地产企业、商业经营企业之间的资本收购依然很活跃,企业间整合机会不断显现。

综合来看,商业地产项目层面的整合主要分为两种不同的策略:一方面是“规模为王”策略,加大布局二线和三四线城市优质商业项目,增加市场占有率。另一方面是“城市更新”策略,聚焦于一线城市存量优质商业项目,精耕细作。

结语

商业地产行业已经进入调整和高度竞争期,面临众多的不确定性。这对于市场中的各类参与主体提出了新的挑战,企业需要不断调整和完善自己的发展路径,准确把握政策走向和市场需求,在价值投资的原则下,积极应对市场变化。通过精准布局、挖掘潜力、区域深耕,不断增强优质土储,积极拓宽自身的护城河。

2019中国商业地产标杆企业和项目

在我国经济迈向高质量发展的进程中,商业地产不断被赋予新的时代使命。因此,持续跟踪监测商业地产市场变化、深化商业地产研究,对于科学把握商业运营规律、提升商业经营价值具有重要意义。通过研究,我们筛选出部分具有代表意义的商业地产企业及项目,这些企业或项目在产品设计、服务创新等方面表现突出,核心竞争力不断提升,获得市场关注。

[1]本报告中所指的商业地产包含商业营业营房和办公楼两部分。

[2]本报告中的商办土地是指纯商办类用地,不包含综合用地和其他用地。

获取本报告PDF版,请扫下方二维码关注3Fang网,按提示领取

免责声明:凡本网注明 “来源:XXX(非中华房产网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。