3月4日,据上清所消息,招商局蛇口工业区控股股份有限公司拟发行2020年度第三期超短期融资券。

募集说明书显示,债券注册金额100亿元,本期拟发行金额19亿元,发行期限200天,主承销商、簿记管理人为中国农业银行,联席主承销商为中国光大银行。发行日2020年3月5日至3月6日,起息日2020年3月9日,上市流通日2020年3月10日。

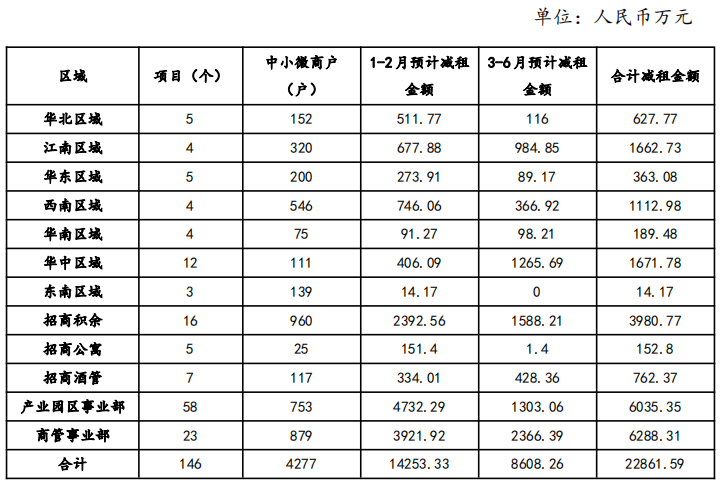

据悉,本本期债券募集资金中的2亿元,用于补充为支持疫情防控工作,实施租金减免而产生的营运资金需求。

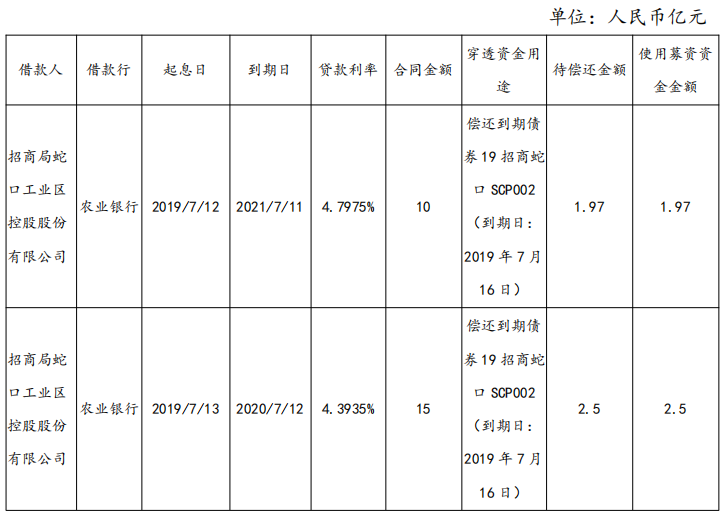

募集资金中的4.47亿元,用于偿还发行人未到期银行借款,发行人为偿还到期债券19招商蛇口SCP002向农业银行借款2笔,共计25亿元,目前剩余待偿还金额共计4.47亿元,明细如下:

募集资金中的12.53亿元,用于偿还发行人其他有息负债及置换发行人已归还银行借款的自有资金。发行人为偿还到期债券19招商蛇口SCP002向农业银行借款2笔共计25亿元,发行人已于2019年底、2020年初归还共计12.53亿元,其中12.5亿元资金来源于发行人于2019年12月19日发行一期债权融资计划的募集资金,0.03亿元资金来源于发行人自有资金具体情况如下:

截至本募集说明书签署之日,发行人及其子公司待偿还债务融资工具及其他债券余额为274亿元人民币,其中存续期超短期融资券35亿元、中期票据70亿元人民币、公司债150亿元和优先债券19亿元。

免责声明:凡本网注明 “来源:XXX(非中华房产网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。